Escolhendo entre Pós-Fixado, Pré-Fixado e IPCA+: Guia para Investir em CDBs, LCIs e LCAs

Escolher entre as opções de investimento pós-fixado, pré-fixado e IPCA+ é uma etapa importante para quem busca investir com segurança e obter altos rendimentos – especialmente quando as taxas de renda fixa estão tão altas!

Mas é fundamental entender as características de cada um desses tipos de investimentos e se eles estão alinhados aos seus objetivos financeiros.

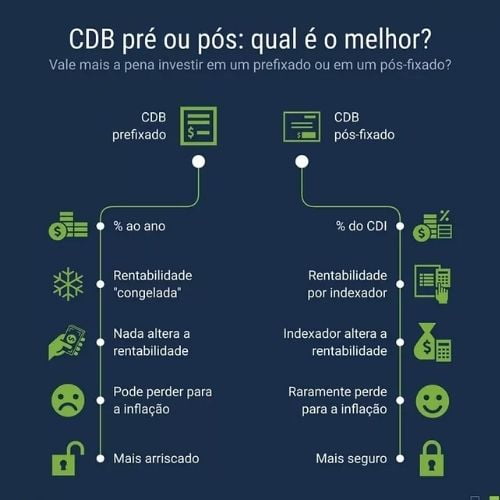

Os investimentos pós-fixados estão diretamente ligados a um índice de referência, normalmente o CDI, o que significa que a rentabilidade varia de acordo com o desempenho desse índice. Os investimentos pré-fixados possuem uma taxa de juros fixa estabelecida no momento da aplicação, garantindo uma rentabilidade conhecida desde o início. Já os investimentos IPCA+ são indexados à inflação, proporcionando proteção contra a inflação, te protegendo da perda do poder de compra ao longo do tempo.

Cada uma dessas modalidades de investimento possui características distintas que podem influenciar na rentabilidade e na segurança do seu capital. Vamos explorar mais a fundo cada uma delas:

Investimentos Pós-Fixados

Investimentos pós-fixados estão atrelados a um índice de referência, como a taxa Selic ou o CDI. Isso significa que a rentabilidade desses investimentos varia conforme o desempenho desses indicadores. Por exemplo, se você investir em um CDB pós-fixado com taxa de 100% do CDI e o CDI está em 13,65% ao ano, seu investimento renderá 13,65% ao ano.

Agora, imagine que você esteja considerando um investimento em LCI (Letra de Crédito Imobiliário) pós-fixados. Para um CDI a 13,65% ao ano, você poderia encontrar um LCI que paga, por exemplo, 90% do CDI. Portanto, nesse cenário, ambos renderiam 12,28% ao ano (90% de 13,65%), o que representa uma rentabilidade interessante.

O LCI nesse exemplo tem o rendimento de 12,28% isento de imposto de renda, enquanto o CDB teve o rendimento de 13,65% em um ano, mas ao resgatar, precisamos pagar imposto de renda. Assim, o rendimento efetivo do CDB caiu para 11,26% (após pagar 17,50% de IR).

Como podemos ver, os investimentos pós-fixados podem ser atrativos para aqueles que buscam segurança e rentabilidade, porquê além de ter a mesma segurança que a poupança (a proteção do FGC), também está atrelados à nossa taxa de juros brasileira, o que pode trazer rendimentos altos quando esses juros estão altos. No entanto, é importante analisar as condições específicas de cada título, como prazos e taxas, para tomar a melhor decisão de investimento.

No próximo segmento deste artigo, discutiremos os investimentos pré-fixados e como eles podem ser uma ótima opção para quem busca estabilidade e previsibilidade em seus investimentos. Continue lendo para descobrir mais sobre essa modalidade de investimento e suas vantagens.

Investimentos Pré-Fixados

Investimentos pré-fixados são investimentos que te garantem pagar uma taxa (11% ao ano, por exemplo), fixa no momento da contratação do título, seja CDB, LCI ou LCA. Então investimentos pré-fixados seriam uma opção mais segura e previsível?

Muitos investidores buscam estabilidade e previsibilidade em seus investimentos. Afinal, saber exatamente qual será a rentabilidade do investimento desde o início vai trazer uma sensação de segurança. No entanto, é necessário considerar algumas coisas antes de tomar uma decisão.

Por mais que sejam previsíveis, os pré-fixados nem sempre são mais seguros. Ao contratar CDB, LCI ou LCA pré-fixado, a gente está fixando a taxa e portanto se os indicadores subirem (como CDI ou IPCA), podemos acabar ganhando menos até do que a inflação.

Para ilustrar essa situação, suponha que você esteja avaliandoinvestir em um CDB pré-fixado com taxa de 8% ao ano. Porém, durante o período de investimento, ocorre uma alta na inflação que dispara para 12% ao ano e para controlar isso, o CDI subiu também para 14% ao ano. Nessa siutação, o seu investimento, apesar de render exatamente o contratado, está perdendo para a inflação que disparou.

Essa mudança repentina da inflação (IPCA) e taxa de juros no brasil (SELIC/CDI) pode fazer com que os outros investimentos (PÓS-FIXADO e IPCA+) sejam melhores do que o pré-fixado no período do investimento. Mas tem também o lado bom, que é quando a inflação e a SELIC / CDI começam a cair.

Por exemplo, suponha agora que você tenha optado por investir em um CDB pré-fixado de 12% ao ano e, após um ano, a taxa de juros cai de 14% para 9% ao ano e o IPCA para 3% ao ano. Nesse caso, seu investimento continuará rendendo os mesmos 12%, enquanto os investimentos pós-fixados estarão rendendo menos (apenas 9% ao ano comparado ao seu título de 12% ao ano fixo). E você terá um rendimento bem acima da inflação (IPCA).

Portanto, é fundamental considerar os movimentos do mercado, as projeções para as taxas de juros e a sua própria tolerância ao risco ao decidir entre investimentos pré-fixados e pós-fixados. Não há uma resposta definitiva sobre qual é a opção mais segura ou rentável, pois isso depende de diversos fatores. É importante avaliar o cenário econômico atual, suas expectativas futuras e seus objetivos financeiros para tomar a decisão mais adequada. No próximo segmento, exploraremos os investimentos IPCA+ e como eles podem ser uma alternativa para proteger o seu patrimônio da inflação.

Investimentos IPCA+

Se você está em busca de investimentos seguros e que ofereçam proteção contra a inflação, os títulos IPCA+ podem ser uma excelente opção.

Os investimentos IPCA+ são títulos de renda fixa cuja rentabilidade está diretamente ligada ao Índice Nacional de Preços ao Consumidor Amplo (IPCA), que mede a inflação. Essa característica faz com que esses investimentos ofereçam uma proteção efetiva contra a perda do poder de compra ao longo do tempo.

Vamos supor que você invista em um título IPCA+ com taxa de juros de 5% ao ano e prazo de cinco anos. Caso a inflação anual seja de 3%, seu investimento será corrigido pelo IPCA (3%), garantindo que você preserve o valor real do seu dinheiro. Além disso, você ainda receberá os 5% de juros ao ano sobre o valor corrigido, o que significa que seu investimento estará rendendo acima da inflação.

Em resumo, os títulos IPCA+ são uma alternativa interessante para quem busca segurança e proteção contra a inflação. Ao estarem diretamente relacionados ao IPCA, eles garantem que o seu dinheiro não perca valor ao longo do tempo. Além disso, ao oferecerem uma rentabilidade real, esses investimentos podem proporcionar ganhos adicionais. É importante lembrar que cada investidor tem seu perfil e objetivos específicos, por isso é recomendado avaliar as opções disponíveis no mercado e buscar orientação adequada antes de tomar qualquer decisão de investimento.

As dúvidas mais perguntadas pelos leitores:

Qual é a opção mais vantajosa: investimento em IPCA+ ou pré-fixado?

A opção mais vantajosa entre investimento em IPCA+ ou pré-fixado pode variar dependendo da situação econômica. Em um cenário de expectativa de alta da inflação, o IPCA+ tende a ser mais rentável, pois acompanha o índice IPCA e garante uma proteção contra a desvalorização do poder de compra. Já em um cenário de expectativa de queda da inflação, o pré-fixado pode ser mais rentável, uma vez que fixa uma taxa de juros mais elevada antecipadamente, proporcionando um retorno superior.

Nesse cenário, um investimento de CDB, LCI ou LCA rende IPCA+4%. Se o IPCA caiu de 7% para 3%, significa que o título deixou de render 11% para render 7% ao ano! Enquanto um pré-fixado poderia continuar rendendo 11% ao ano, sendo mais vantajoso!

Qual é mais rentável: IPCA+ ou Pós-fixado?

O IPCA+ pode ser mais rentável do que o pós-fixado em períodos de alta inflação. Isso ocorre porque o IPCA+ está diretamente atrelado ao índice de inflação, o que significa que o investidor receberá uma taxa de juros pré-estabelecida mais a variação do IPCA. Em momentos de aumento da inflação, o IPCA+ oferece uma proteção maior e um retorno real mais significativo, tornando-se assim uma opção mais rentável.

Em momentos de queda da inflação, o IPCA apresenta uma queda antes do CDI, pois o CDI é usado para controlar a inflação, então a decisão de diminuir o CDI vem mais tarde, uma vez que a queda da inflação já se concretizou. Assim, em momentos de queda da inflação títulos atrelados ao CDI podem estar mais interessantes.

Qual é mais rentável: Pré-fixado ou Pós-fixado?

A rentabilidade entre pré-fixado e pós-fixado pode variar de acordo com a movimentação da taxa de juros. Em um contexto de expectativa de queda da taxa de juros, o pré-fixado tende a ser mais rentável, pois o investidor terá garantida uma taxa de juros fixa (contratado em período de juros altos) durante todo o período do investimento, independentemente das variações futuras.

Por outro lado, em um cenário de expectativa de alta da taxa de juros, o pós-fixado pode ser mais rentável, uma vez que sua rentabilidade está diretamente ligada ao índice de referência, como a taxa Selic e CDI, podendo acompanhar as altas da taxa e proporcionar um maior retorno (nesse caso, um pré-fixado teria sido contratado em período de juros baixo então a taxa fixa na contratação teria sido menor).

Exemplo de investimento de R$ 1000 em três opções diferentes:

- LCI Pré-fixado de 11% ao ano

- LCI Pós-Fixado que rende 90% do CDI

- LCI que rende IPCA+4,5%.

- Pré-fixado de 11% ao ano: Nesse caso, se você investir R$ 1000 em um título pré-fixado com uma taxa de 11% ao ano, ao final de um ano, seu investimento terá rendido R$ 110 (11% de R$ 1000). Portanto, seu valor total após um ano será de R$ 1.110.

- 90% do CDI: Se você optar por investir em um título que rende 90% do CDI, como o LCI da Caixa, é importante verificar qual é a taxa do CDI atualmente. Vamos supor que o CDI esteja em 13,65% ao ano. Nesse caso, seu investimento renderia 90% de 13,65%, ou seja, 12,28% ao ano. Aplicando essa taxa ao valor de R$ 1000, seu investimento teria um retorno de R$ 122,80 (12,28% de R$ 1000) em um ano, resultando em um valor total de R$ 1122,80.

- IPCA+4,5%: Para o investimento em IPCA+4,5%, você terá um rendimento composto pela variação do IPCA mais uma taxa fixa de 4,5%. Vamos supor que o IPCA esteja em 3% ao ano. Nesse caso, seu investimento teria um retorno de 7,6% ao ano (3% do IPCA + 4,5% da taxa fixa). Isso significa que seu investimento de R$ 1000 renderia R$ 76 (7,6% de R$ 1000) em um ano, totalizando R$ 1076.

Lembrando que esses são apenas exemplos hipotéticos e que as taxas de juros podem variar ao longo do tempo. É importante sempre verificar as condições e taxas oferecidas pelos bancos ou instituições financeiras antes de realizar qualquer investimento.

Onde compro CDB, LCI ou LCA?

Agora que você entendeu as principais características e opções de investimento em CDB, LCI e LCA, surge a pergunta: onde posso adquirir esses títulos?

Esses tipos de investimentos são disponibilizados por instituições financeiras, como bancos, corretoras de valores e plataformas digitais. Para adquirir um CDB, LCI ou LCA, você precisará abrir uma conta em uma dessas instituições ou utilizar a plataforma de investimento oferecida por elas.

Bancos tradicionais geralmente oferecem esses títulos diretamente, permitindo que você invista por meio de sua agência física, internet banking ou aplicativo móvel. Já as corretoras de valores e plataformas digitais costumam fornecer uma ampla variedade de opções de investimento, incluindo CDBs, LCIs e LCAs de diferentes instituições financeiras.

Ao escolher onde comprar esses títulos, é importante considerar alguns fatores, como a reputação e solidez da instituição, a facilidade de uso da plataforma, as taxas cobradas e a disponibilidade de produtos que atendam às suas necessidades.

Uma dica importante é comparar as opções oferecidas por diferentes instituições, verificando as taxas de remuneração, prazos e condições para garantir que esteja obtendo a melhor oferta possível.

Além disso, lembre-se de verificar se a instituição é devidamente autorizada e regulamentada pelos órgãos competentes, como o Banco Central do Brasil e a Comissão de Valores Mobiliários (CVM). Essa medida garante que você esteja investindo com segurança e dentro das normas estabelecidas.

Portanto, antes de realizar seu investimento em CDB, LCI ou LCA, pesquise e avalie as opções disponíveis no mercado. Consulte diferentes instituições financeiras, compare taxas, condições e busque recomendações de profissionais especializados, se necessário.