O que é CDB, como Funciona e quanto Rende esse investimento!

Se você está buscando opções para investir o seu dinheiro, o Certificado de Depósito Bancário (CDB) pode ser uma alternativa interessante. O CDB é uma aplicação financeira de baixo risco oferecida pelos bancos aos clientes, que busca rentabilizar os recursos investidos.

Neste artigo, vamos explicar de forma clara e direta o que é CDB, como funciona, qual o rendimento esperado para diferentes valores de investimento e se é seguro investir nessa modalidade. Vamos lá!

O que é CDB e como funciona

O CDB, ou Certificado de Depósito Bancário, é um investimento oferecido pelos bancos aos clientes. Ao investir em CDB, você empresta dinheiro ao banco e, em troca, recebe uma remuneração por esse empréstimo. A remuneração que você recebe depende da TAXA do CDB e o tempo do empréstimo depende do prazo de investimento, que varia de acordo com o produto escolhido, com duração de alguns meses até vários anos!

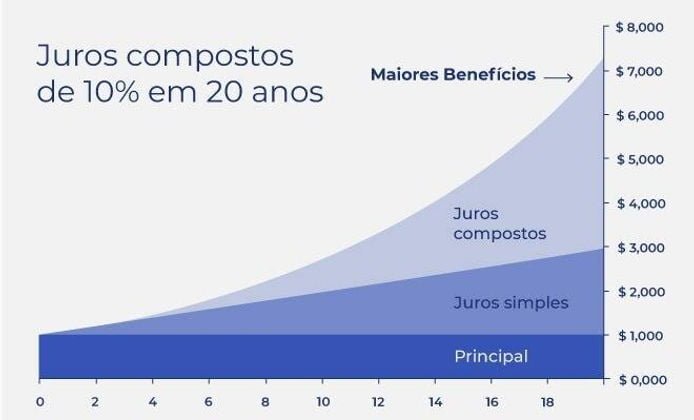

Por exemplo, ao comprar um CDB do Banco BTG Pactual, se ele te paga 100% do CDI e vence em 1 ano, você recebe toda a taxa de 100% do CDI (hoje em 13,65% ao ano). Assim, no vencimento, vai cair na sua conta o seu investimento de volta mais o lucro.

Exemplo didático: Investiu R$ 1.000 por um ano neste CDB que paga 100% do CDI, caiu na conta depois de 1 ano R$ 1.365.

Na realidade, do lucro de R$ 365 você ainda paga impostos, então receberia um pouco menos (R$ 1.301).

Quanto rende 1000, 5000, 10.000, 20.000, 50.000 e 100.000 em CDB

CDB paga imposto de renda! Veja as tabelas de impostos de IOF e IR!

Investir em CDB é seguro? Quais os riscos?

CDB X CDI: Qual a diferença?

O CDB e o CDI são termos relacionados a investimentos, mas vamos explicar de forma simples.

O CDI é um índice que mostra a média das taxas de juros praticadas entre os bancos. É como uma “referência” para os empréstimos entre eles. Hoje essa taxa é de 13,65% ao ano. Ela pode ser atualizada trimestralmente pelo Banco Central.

Já o CDB é um tipo de investimento que você pode fazer em um banco. Você empresta dinheiro para o banco e, em troca, recebe um rendimento. Esse rendimento pode ser baseado no CDI. Se um CDB rende 110% do CDI, isso significa que você vai receber um rendimento 10% acima do valor do CDI, nesse caso de 15,02% ao ano (com CDI a 13,65% ao ano)

A ideia é que o CDI costuma ter uma taxa de juros melhor do que a poupança, então ao investir em um CDB atrelado ao CDI, você pode ter um rendimento maior do que se deixasse o dinheiro na poupança.

Quanto rende R$ 1000, R$ 5000, R$ 10.000, R$ 20.000, R$ 50.000 e R$ 100.000 em CDB

Os rendimentos do CDB podem variar de acordo com a instituição financeira, o prazo e a taxa de juros oferecidos. Geralmente, os bancos apresentam diferentes opções de CDB, cada uma com suas características.

A mais comum é aquele que depende do índice CDI, pagando entre 80% do CDI e 100% do CDI ou até mais!

Então vamos simular abaixo um investimento que paga 100% do CDI (13,65% ao ano) em cada um dos valores investidos.

| Investimento | Lucro após 1 ano com 100% do CDI (antes dos impostos) |

| R$ 1.000 | R$ 136,50 |

| R$ 5.000 | R$ 682,50 |

| R$ 10.000 | R$ 1.365 |

| R$ 20.000 | R$ 2.730 |

| R$ 50.000 | R$ 6.825 |

| R$ 100.000 | R$ 13.650 |

Então, nesse CDB vencendo em 1 ano, você receberia o valor investido de volta mais o lucro.

É importante ressaltar que quando esses valores caírem na sua conta, já serão automaticamente pagos os impostos devidos, reduzindo o lucro real!

CDB paga imposto de renda! Veja as tabelas de impostos de IOF e IR!

Ao investir em CDB, é importante estar ciente dos impostos que podem incidir sobre o rendimento do seu investimento. Aqui estão as principais informações sobre os impostos relacionados ao CDB:

Imposto de Renda (IR): O Imposto de Renda é aplicado sobre os rendimentos do CDB e segue uma tabela regressiva, ou seja, quanto maior o prazo de investimento, menor a alíquota do imposto. As alíquotas variam de 22,5% a 15%. É importante ressaltar que o IR é retido na fonte, ou seja, o banco já desconta o valor do imposto antes de realizar o pagamento dos rendimentos.

Imposto sobre Operações Financeiras (IOF): O IOF incide apenas em investimentos de curto prazo, ou seja, com resgate em até 30 dias. A alíquota do IOF é progressiva e diminui ao longo dos dias. Caso você realize um resgate antecipado do CDB, o IOF será aplicado sobre a diferença entre o prazo originalmente estabelecido e o prazo efetivo da aplicação.

Investir em CDB é seguro? Quais os riscos?

Investir em CDB é considerado uma opção relativamente segura, pois os valores investidos são garantidos pelo Fundo Garantidor de Créditos (FGC) em até R$ 250.000 por CPF e por instituição financeira. No entanto, mesmo com essa garantia que devolve seu dinheiro, é fundamental conhecer os riscos envolvidos:

Risco de crédito: Existe a possibilidade de o banco não conseguir honrar o pagamento do CDB, principalmente em caso de falência ou intervenção. É aí que entra o FGC para devolver o seu dinheiro.

Risco de liquidez: Em alguns casos, o CDB possui prazos mínimos de resgate, o que pode limitar a disponibilidade do seu dinheiro no curto prazo. Nesse caso, atente-se ao vencimento e liquidez do CDB. CDB com Liquidez Diária você pode resgatar a qualquer momento. Caso não seja de Liquidez Diária, o resgate é somente no Vencimento.

Esse é um erro muito comum nesse tipo de investimento, então preste atenção se você quer seu dinheiro disponível o tempo todo, escolha sempre aqueles com liquidez diária!

Risco de mercado: As taxas de juros e as condições econômicas podem afetar o valor do CDB e, consequentemente, o rendimento do seu investimento. Um CDB atrelado ao CDI (pagando 100% do CDI) depende da taxa CDI, que varia trimestralmente, dependendo da decisão do Banco Central.

Para uma taxa de 14% ao ano, 100% do CDI equivale a 14% ao ano, porém para a taxa de 7% ao ano, o mesmo CDB de 100% do CDI pagaria apenas 7% ao ano. Se a taxa do CDI mudar enquanto você tem o título, seu lucro muda também!

Como investir em CDB

Para investir em CDB, você precisará ter uma conta em um banco ou corretora que ofereça essa opção de investimento. Procure o seu gerente ou acesse o internet banking para verificar as opções disponíveis. Analise as taxas de juros oferecidas, os prazos e os riscos envolvidos antes de fazer sua escolha. Uma vez decidido, basta realizar a aplicação seguindo as instruções do banco.

Se você quer investir especificamente em CDB com Liquidez Diária, para montar sua reserva de emergência, por exemplo, pode abrir conta em um dos bancos que tem os melhores CDB com Liquidez Diária.