Esses são os tipos de LCI e LCA que você precisa conhecer

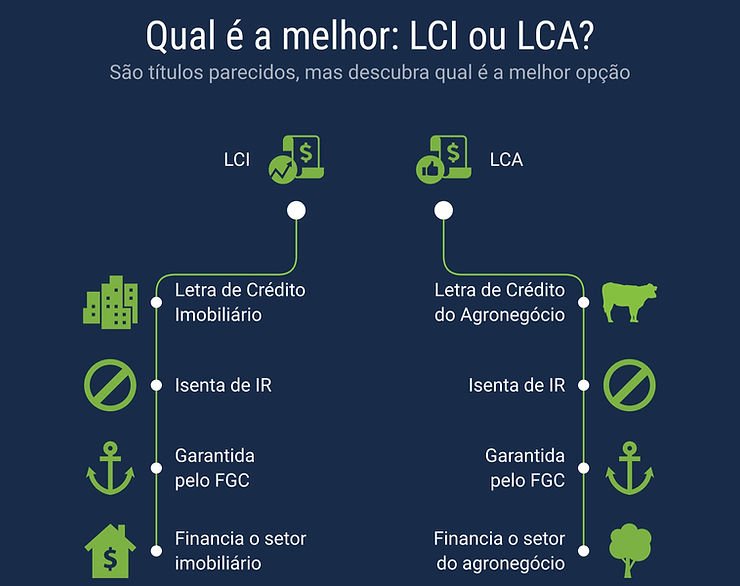

Se você está procurando por investimentos de renda fixa com baixo risco e bom retorno, as Letras de Crédito Imobiliário (LCI) e Letras de Crédito do Agronegócio (LCA) são opções interessantes. Além de possuírem isenção de Imposto de Renda (IR), são garantidas pelo Fundo Garantidor de Créditos (FGC), oferecendo mais segurança para o investidor.

Neste artigo, vamos falar sobre os tipos de LCI e LCA que existem, explicando como funcionam e quais são as suas características.

O que é LCI e LCA?

LCI significa Letra de Crédito Imobiliário e LCA significa Letra de Crédito do Agronegócio. Ambas são títulos de renda fixa emitidos por bancos para financiar o setor imobiliário e o agronegócio, respectivamente. Quando você investe em LCI ou LCA, está emprestando dinheiro ao banco para que ele possa financiar esses setores. Em troca, o banco oferece uma taxa de juros, que pode ser pré-fixada, pós-fixada ou indexada à inflação.

Qual a diferença entre as taxas de juros pré-fixadas, pós-fixadas e indexadas à inflação?

A grande diferença entre os 3 tipos de LCI e LCA são o rendimento. Cada um pode ser investido com um propósito diferente.

LCI/LCA atrelado ao CDI ou pós-fixado

LCIs e LCAs pós-fixadas são títulos que se ajustam às variações do CDI (Certificado de Depósito Interbancário), que é uma taxa de juros que os bancos utilizam para emprestar dinheiro uns aos outros. Dessa forma, se a taxa de juros do CDI aumenta, a remuneração da LCI/LCA também aumenta e vice-versa.

Para ajudar a entender melhor a rentabilidade de uma LCI ou LCA atrelada ao CDI, vamos utilizar um exemplo prático:

Suponhamos que você tenha investido R$ 10.000,00 em uma LCI ou LCA com rentabilidade de 100% do CDI, em um momento em que a taxa do CDI era de 11,75% ao ano. Nesse caso, a rentabilidade anual da sua aplicação seria de 11,75% (taxa do CDI) x 100% (rentabilidade da LCI/LCA) = 11,75%.

Isso significa que, ao final de um ano, o valor total da sua aplicação seria de:

R$ 10.000,00 (valor inicial) + (R$ 10.000,00 x 11,75%) = R$ 11.175,00

Note que esse é apenas um exemplo hipotético e que a rentabilidade pode variar ao longo do tempo de acordo com as mudanças na taxa do CDI. Então se CDI cair, a rentabilidade do dia seguinte da mudança até o vencimento também diminuirá.

LCI/LCA pré-fixado

Esse é um tipo de investimento em que a taxa de juros é definida previamente, ou seja, o investidor já sabe quanto irá receber no final do período de investimento. Por exemplo, se um investidor aplica R$10.000 em uma LCI/LCA pré-fixada com taxa de 11% ao ano, ao final do período de investimento, ele receberá um valor fixo correspondente a essa taxa de juros.

Supondo que o investimento seja de 1 ano, a rentabilidade líquida seria de R$ 1.110. Isso significa que o investidor receberia ao final do período o valor de R$ 11.110.

É importante ressaltar que, ao contrário da LCI/LCA atrelada ao CDI ou pós-fixada, a rentabilidade da LCI/LCA pré-fixada não está diretamente relacionada às oscilações do mercado financeiro. Portanto, é possível saber exatamente quanto o investimento irá render desde o início, o que pode ser vantajoso para quem busca segurança e previsibilidade nos investimentos.

LCI/LCA IPCA+

As LCIs e LCAs IPCA+ são títulos que têm a rentabilidade atrelada à inflação medida pelo IPCA (Índice de Preços ao Consumidor Amplo). Dessa forma, a remuneração é composta por uma taxa fixa mais a variação da inflação e isso te ajuda a se proteger da inflação no futuro (se a inflação for de 12% ao ano, você recebe os 12% de lucro mais a taxa fixa contratada).

Imagine que você investiu R$ 10.000 em uma LCI que paga 100% do IPCA mais 6% ao ano (IPCA+6%), pelo prazo de 1 ano. Suponha que a inflação medida pelo IPCA nesse período foi de 5%.

Nesse caso, a rentabilidade da LCI seria de 11% ao ano (100% do IPCA + 6%). Como o período de investimento é de 1 ano, você receberia os 10 mil de volta mais o lucro de R$ 1.100.

Como a inflação (IPCA) é calculada por mês, não é possível prever quanto será o IPCA do próximo ano ou 12 meses, então caso o IPCA seja menor ou maior que o exemplo, o seu lucro irá aumentar (ou diminuir) também no futuro.

E posso resgatar a qualquer momento?

Os investimentos de renda fixa que podem ser resgatados a qualquer momento devem ter “Liquidez Diária”. No caso do LCI e LCA, alguns possuem liquidez (podem ser vendidos) após 90 dias e até o vencimento e outros títulos de LCI e LCA não possuem liquidez (não podem ser vendidos até o vencimento).

LCI e LCA com liquidez após 90 dias:

Esses investimentos possuem um prazo mínimo (carência) de 90 dias para resgate, ou seja, o investidor não pode resgatar o dinheiro antes desse período. No entanto, após esse prazo, é possível realizar o resgate a qualquer momento sem perda do rendimento (você recebe o que rendeu nos 90 dias de carência + o rendimento de todos os dias até o resgate).

Esses investimentos são uma boa opção para quem deseja obter uma rentabilidade melhor do que a poupança e não tem urgência em resgatar o dinheiro investido. Porém, é importante lembrar que a liquidez é limitada a partir do prazo mínimo de 90 dias.

Veja também: LCI da Caixa com liquidez após 90 dias!

LCI e LCA sem liquidez:

Por fim, há também os investimentos em LCI e LCA sem liquidez, que exigem que o investimento seja mantido até o vencimento. Nesses casos, não é possível realizar o resgate antecipado do dinheiro investido, o que pode ser uma desvantagem para quem precisa do dinheiro em curto prazo.

No entanto, esses investimentos costumam oferecer rentabilidades ainda mais atrativas do que os outros tipos de LCI e LCA, o que pode ser uma boa opção para quem pode manter o investimento até o vencimento. Os prazos podem variar de alguns meses de vencimento até 10 anos ou mais. Fique atento!

Onde Investir?

Investir em LCI e LCA pode ser uma ótima opção para quem busca rentabilidade e segurança nos investimentos. É importante avaliar o seu perfil de investidor e escolher o tipo de investimento que melhor atende às suas necessidades e objetivos financeiros.

Lembre-se de sempre analisar as características de cada tipo de investimento antes de investir. Todas as corretoras possuem opções de LCI e LCA disponíveis para analisar e investir. Veja algumas opções no link.